Risk Engine для кредитной

организации

Быстрая и точная оценка платёжеспособности заемщиков (скоринг) – задача кредитной организации (КО), от которой зависит доходность бизнеса. На рынке представлены десятки скоринговых сервисов. Скоринговые сервисы выполняют анализ платёжеспособности заёмщиков по разным параметрам, таким образом, результаты проверок взаимодополняют друг друга. Как правило, для решения о выдаче займа КО последовательно обращается к нескольким скоринговым сервисам. От правильно выбранных скоринговых сервисов и верно заданной последовательности проверок зависит качество скоринга, а значит – доходность КО.

RISK ENGINE

Решение для оптимизации скоринга и максимизации прибыли кредитной организации

СКОРИНГ

система оценки кредитоспособности лица, основанная на статистике

Максимизировать финансовую эффективность скоринга сразу невозможно. Качество скоринга повышается итеративно, путем анализа результатов, и внесения корректировок. Изменение этого процесса трудоёмкая и дорогостоящая операция, которая включает программирование, тестирование, и отладку. По этим причинам во многих КО этот процесс не оптимизирован и работает с невысоким КПД.

Задача

Разработать инструмент оценки заёмщиков — ‘Risk Engine’ (RE), который позволяет оперативно изменять процесс скоринга. Внедрить RE в микрофинансовую организаций из ТОП 5 в России.

Решение

Кредитный конвейер, разработанный нашей командой автоматизирует процесс обработки заявок на скоринг, сокращает время подключения нового скорингового сервиса с двух месяцев до 2-3х недель, содержит веб-интерфейс для управления процессом скоринга.

Настройка бизнес процессов.

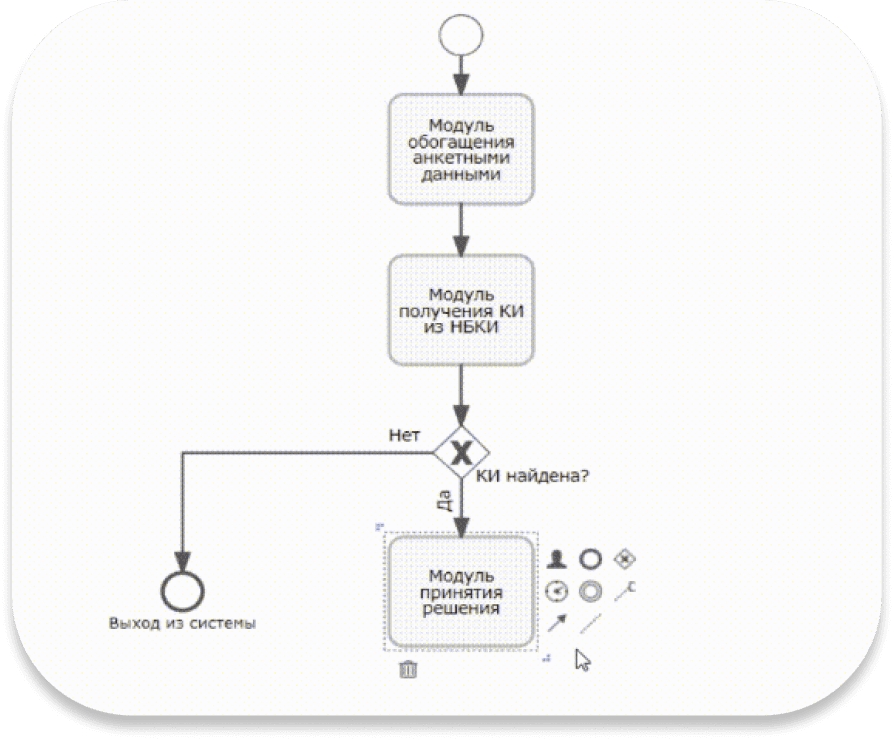

В интуитивно понятном конструкторе бизнес-процессов — Flowable внесение изменений в процесс занимает несколько минут.

Интеграция с внешними системами.

RE интегрирован с десятком скоринговых сервисов:

Используется механизм кэширования, чтобы предотвратить повторные платные запросы

Определяет скор. балл, по анкетным данным клиента. Используется механизм кэширования.

Возвращает вероятностную оценку попытки мошенничества.

Возвращает оценку платежеспособности клиента по номеру телефона. Используется механизм кэширования.

Определяет вероятность фрода по идентификатору, полученному из браузера клиента

Проверяет на принадлежность клиента к списку террористов или банкротов

Определяет вероятность фрода по идентификатору, полученному из браузера клиента.

Возвращает вероятность

попытки на фрод.

Интеграция с дополнительным скоринговым сервисом не составит проблем и займет 2-3 недели.

Стабильность RE

Архитектура RE обеспечивает стабильность за счет независимого взаимодействия со скоринговыми сервисами. Проблемы в одном скоринговом сервисе не влияют на результат скоринга.

Отслеживаемые метрики

Системные метрики. Для диагностирования состояния системы и ресурсов инфраструктуры

Сервисные метрики соответствуют параметрам сервисов, согласованным в SLA

Бизнес метрики. Для мониторинга работы бизнеса

Логирование

Сервисы логируют события, для мониторинга и диагностики.

Архитектура

Модули RE взаимодействуют через ‘Брокер Сообщений’, который позволяет не терять сигналы, даже в случае полного перезапуска или временной остановки RE.

Интерфейс для рискового Аналитика

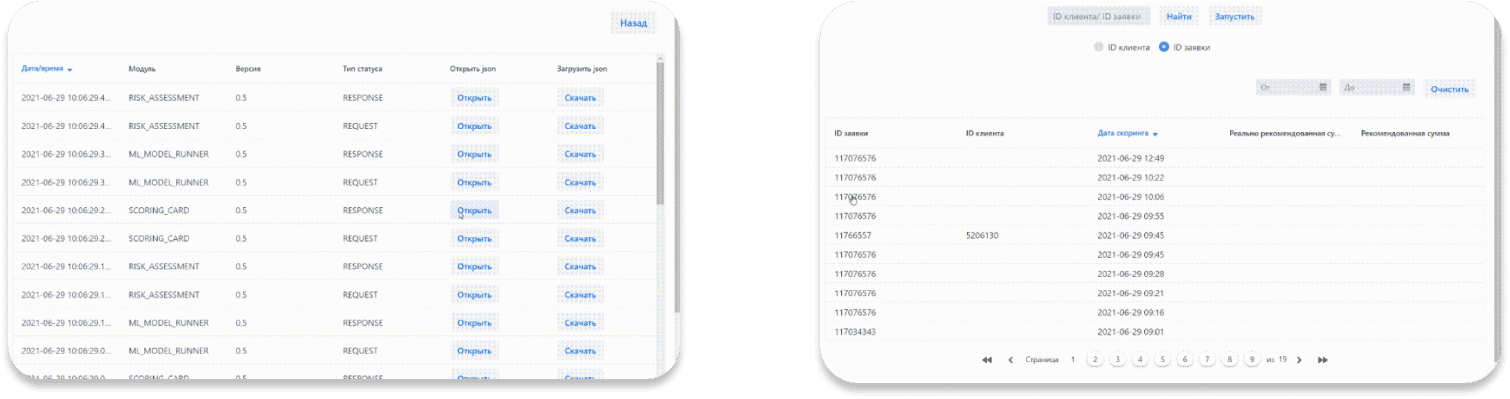

Рисковый аналитик просматривает историю скоринга по клиентам, изменяет процесс скоринга, подключает новые скоринговые карты.

Удобная история скоринга по любому клиенту с фильтрацией и поиском.

Результаты внедрения

Было:

Время подключения нового скорингового сервиса занимает 2 месяца

Одновременная поддержка нескольких скоринговых процессов трудоёмка

Анализ финансовой эффективности скоринговых сервисов трудоёмкий

Трудоёмкость изменения процесса скоринга

Ошибка в одном модуле – отказ всей системы

Стало:

Время подключения нового скорингового сервиса – 2-3 недели

Быстрый запуск нескольких скоринговых процессов одновременно и сравнение их фатических доходностей

Предоставление отчетности по каждому скоринговому сервису отдельно

Интуитивно понятный веб-интерфейс, для управления процессом скоринга

Ошибка в одном модуле не влияет на результаты скоринга

Технологии

Java

Spring Boot

PostgreSQL

RabbitMQ

Flowable

Vaadin

Kubernetes

Prometheus

Grafana

Система Risk Engine является одним из обязательных и ключевых сервисов среди всех функциональных элементов в бизнес-процессах нашей компании. Мы очень рады, что теперь у нас есть более прогрессивная и гибкая скорринговая система.

Григорий Мулеев

Директор по операционной деятельности

Разработка и внедрение системы проходили в момент активного роста компании заказчика. Многие подходы и процессы внедрялись именно из-за внедрения Risk engine. Скоринговый конвейер взаимодействует с множеством сервисов заказчика, все отклонения в их работе сразу сказываются на скоринге. Это позволило выявить и устранить множество проблем в инфраструктуре заказчика, повысить стабильность и добавить прозрачность работы сервисов.

Владимир Богуш

Руководитель проектов